博科测试IPO:保荐机构突击入股 大手笔分红仍募资2亿补流 利润增长稳定现金流却坐上“过山车”

- 职场

- 2024-12-11 18:18:03

- 35

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:上市公司研究院

作者:君

在经历两年多的漫长审查后,博科测试于近日提交IPO注册。12月9日,公司完成网上申购,并将尽快申请创业板上市。

博科测试本次发行新股数量为1472.4306万股,无流通限制及锁定安排,自上市之日起即可流通。发行价格为38.46元/股,计划募集资金7.5亿元,其中高端检测设备生产项目、北京总部生产基地升级项目和补充流动资金将分别投入50675.28万元、4359.95万元和19964.77万元。

博科测试此次登陆创业板,在货币资金充足、无任何银行借款的情况下,募巨资补流的合理性和必要性存疑。其次,公司核心产品销售额断崖式下降,导致2023年营业收入增长陷入停滞,并且出现大量的应收账款逾期。此外,前五大客户及前五大供应商与公司实际控制人及其关联方存在多笔资金往来,关系十分紧密且牵涉利益较多。

保荐机构突击入股 大手笔分红却募巨资补流

2022年4月,博科测试IPO获深交所受理。申报前夕,保荐机构中信证券通过其全资子公司中证投资于2021年6月向公司增资5000万元,认购176.69万股股份,占公司股本总额的4.00%。

保荐机构入股,难免被质疑其独立性,在与被保荐公司利益捆绑如此紧密的情况下,其在开展尽职调查工作中是否能够保持职业怀疑、保留公正判断、出具专业意见也是市场关心的重点。另外,突击入股存在抬估值、做业绩或利益输送等动机,在IPO审核过程中,类似突击入股的情形都会引起监管层的重点关注。

深交所在第一轮问询时,要求公司说明中证投资的投资行为、入股过程和中信证券保荐业务开展过程是否符合券商直投相关法律法规的规定。

此次上市,博科测试拟使用19964.77万元募集资金补充流动资金,占募资总额的26.62%。但是,从历年分红情况及所持资金规模来看,博科测试并不差钱。

近五年,博科测试长短期借款余额均为0,无债务压力。2022年至今年前三季度,公司经营活动产生的现金流量净额分别为1.85亿元、1.47亿元和1.05亿元,现金流状况良好。截至今年9月,公司货币资金高达5.7亿元,占总资产的42.88%。

除持有大规模的货币资金之外,公司2020年至2022年共进行了三次现金分红,分别为1484.21万元、2968.42万元、3092.10万元。截至2022年末,实控人李景列、张延伸、仝占民、仝雷合计持有公司85.19%股份,以此计算,所分配的现金红利达6427.36万元。

博科测试在招股说明书中称,募资补流系综合考虑行业发展趋势、自身经营特点和公司业务发展规划,为满足公司规模不断扩大、执行客户战略将导致的资金需求。补充流动资金项目将助力企业经营规模持续做大,增强公司资金实力,提高公司抵御财务风险的能力。

然而,公司超四成资产都是货币资金,且不存在有息负债压力,以业务需要“辩解”募资补流的合理性,仍难掩其上市“圈钱”的意图。

核心产品收入断崖式下滑 超长账期下应收款大量逾期

博科测试是一家通过采用现代测试与试验技术来提供智能测试综合解决方案的供应商,主营业务为伺服液压测试设备和汽车测试试验设备的研发、设计、制造、销售、系统集成等综合服务。

2021年至2023年,博科测试可比公司联测科技、苏试试验营业收入复合增长率分别为11.36%和21.34%,扣非后归母净利润复合增长率分别为7.30%和40.42%。同期,公司营业收入分别为4.05亿元、4.59亿元及4.69亿元,扣非后归母净利润分别为8181.78万元、8814.89万元和9439.31万元,复合增长率分别为7.57%和8.15%,明显低于可比公司,发展潜力令人失望。

2021年至今年上半年,博科测试伺服液压测试系统解决方案收入金额分别为21343.08万元、24921.62万元、18335.15万元及7635.83万元,占各期营业收入比例分别为52.63%、54.32%、39.08%及35.63%。2023年,伺服液压测试系统解决方案收入开始走下坡路,同比下降26.43%,导致公司营业收入几乎陷入停滞状态,仅比2022年增长2.27%,较2022年的收入增速13.14%几乎断崖式下滑。

审核问询函回复显示,公司产品从生产到验收整体周期较长,通常从签订合同到设计确认需要1-6 个月时间,产品陆续出库需2-9 个月时间,现场安装需1-6 个月时间,现场安装后经试运行达到客户终验收标准需1-9 个月时间。

通常,合同签署时收款比例约为10%~50%,在发货之后整体收款会达到50%~80%,在安装调试至终验收完成时点整体收款比例会达到90%左右,剩余5%~10%会在质保期结束后收取,而质保期一般为1年~3年。

公司采用终验法确认收入,这意味着虽然款项按照项目进度结算,但只有经客户终验签字过关后,才能一次性确认收入。

受此影响,公司的经营性现金流宛如坐上了过山车一般,波动起伏极大。2021年至今年前三季度,经营活动产生的现金流量净额分别为-783.50万元、18492.91万元、14678.67万元及10498.13万元,净现比分别为-0.10、1.89、1.53和1.61。

需要指出的是,在确认收入的问题上,终验法的会计处理与税收规定存在明显的差异甚至冲突,如果企业仅仅遵循会计的谨慎性原则而忽视了税法要求,可能导致重大税务风险。

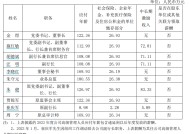

由于验收周期和回款周期较长,公司大量应收账款出现逾期情形。2021年至今年上半年,公司应收账款账面余额分别为9264.23万元、9801.01万元、11188.00万元、11157.39万元,其中信用期外的金额分别为5949.29万元、7302.36万元、7776.07万元、7516.74万元,逾期比例分别为64.22%、74.51%、69.50%及67.37%。

同时,公司应收商业承兑汇票规模也在显著上升。2021年至今年上半年,应收票据及应收款项融资账面价值合计分别为3231.58万元、7533.85万元、7908.02万元及7009.56万元,其中应收比亚迪的商业票据余额分别为1357.72万元、5864.85万元、5463.66万元及5264.13万元,比例分别为42.01%、77.85%、69.09%和75.10%,整体呈上升趋势。

有话要说...